2025年4月末時点の資産状況です。

金融資産は、先月よりもドル安・株安の影響を受け連続4か月で下落し、リタイア時点(2022年5月末基準)の102.5%での着地となりました。

純資産についても、不動産評価額の微減によりこれまでの上昇トレンドが失速し、リタイア時点(2022年5月末基準)の121%での着地となりました。

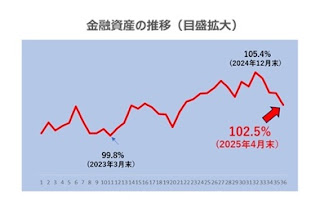

金融資産の推移

金融資産は、現預金、株式、債券、年金保険等の資産総額です(不動産は含まず)。

成長性

マイナス成長です。

2025年4月末時点の金融資産は リタイア時点の102.5% と、前月(103.5%)から1%の減少です。

これは保有外貨の評価減によるもので、特にドルは -6.35/ドル(149.44→143.09)の下落です。

今後の為替は、日本の金利上昇のトレンドが遠のいた点はプラスに動きますが、トランプ政権のドル安歓迎ムードを市場が反映していくと、僕の資産も目減りしてしまいます。

株価のほうは今日もまた続伸し、少し持ち直していますが、そもそも僕のアセット配分としては株式比率が大きくなく、影響は限定的です。

月次推移トレンド

金融資産の推移トレンドは、以下(スケール拡大版)の通り過去4か月の下落です。

これをフルスケール(下)で見てみると横ばい状況がわかりますが、リスク別(高リスク、中リスク、低リスク)の比率はちょうど今時点で「35:32:33」と、ほぼ3分の1均等になっています。

なお、リタイア以降は株式相場の下落毎に株式等(高リスクに区分)を買い増ししており、これはリタイア時点は諸般の事情で現金ポジションが多かったためです。

*高リスク資産(赤色;株式等)

*中リスク資産(黄色;社債、ドル建て年金保険等)

*低リスク資産(青色;現預金等)

金融資産のポートフォリオ

2025年4月末時点の金融資産の構成別のスナップショットです。

通貨別(円グラフ左)

通貨配分は(円:外貨=5:5)で理想的な配分です。

ただ、昨年は外貨の金利増加分の一部を円転し、確定申告で想定外の失敗しました。為替差益は雑所得に該当するのですが、所得内通算で相殺をするストーリーがメリットを生み出せず、今年は慎重に取り進めようと考えています。

なお、通貨別の中区分は、円:欧米通貨:新興国通貨=5:3:2です。

資産種別(円グラフ右)

これも先月から大きな変化はありません。

純資産

金融資産に不動産の実質価値(青色)を加えた純資産ベース(*)の推移は、リタイア時点から122.0%と最高値となりました。

これは金融資産(紺+黄+赤)は横ばいながら、東京都内の不動産(青)の評価額が増加しているためです。金利上昇などによる市況の低迷などの懸念はありつつもずっと伸びてはいます。

*純資産=金融資産+不動産時価評価額-借入金

終わりに

以上、金融資産と純資産の分析をしました。

今回はどちらの資産も減少となり、やはりトランプショックによる影響を受けやすい資産構成であることは痛感します。

とはいえ、特段なにか対策をするつもりはなく、引き続き静観をしながら、市場が下落したときに買い増ししていくスタンスでは臨んでいきます。